これから飲食店を新規開業しようとしている方は、思ったより準備することが多いと感じているのではないでしょうか。

色々と考えることもあり、その中でもウェイトが大きいものの一つが “お金” です。

有り余る自己資金で次々と事業投資をできる方は少数派です。

多くの方は、ある程度資金を貯めた上で足りない部分を外部から調達しています。

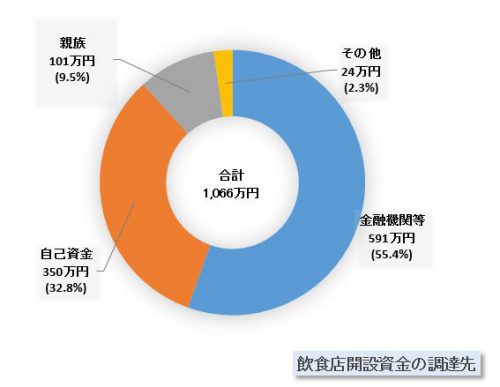

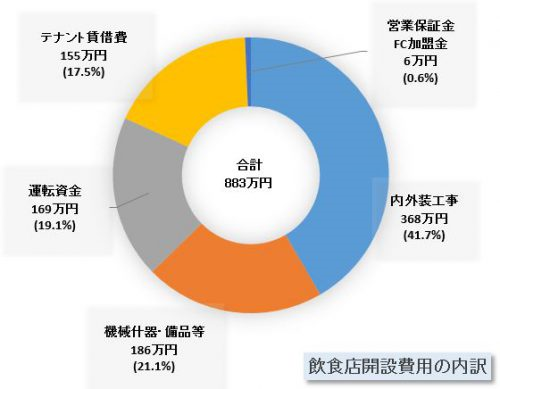

次の図は、少し前の日本政策金融公庫のデータですが「飲食店開設費用の内訳」と「飲食店開設資金の調達先」を表したものです。

開設費用の合計が883万となっています。

こちらには居抜き物件で始められる方も含まれているのでスケルトン物件でゼロからやると、小規模な店舗でも1千万~3千万円くらいは掛かります。

そこで、自己資金で賄いきれない部分を資金調達するわけですが、半分以上は金融機関から借りる形となっています。

通常は実績がない状態で金融機関に融資を申し込みすると、担保と保証人を求められるわけです。

ですが、原則、無担保で保証人もいらないという創業時に助かる融資の制度が有りますので、ご紹介していきます。

創業融資の申請の仕方

創業前や創業後の一定期間でなければ申請ができない「創業融資」という制度が有ります。国や地方自治体、民間等の金融機関が一緒に行っている中小企業の資金調達支援事業です。

主なものとしては次の二つがあります。

※地元の東京都の場合で説明していきますが、基本的な部分はどこも一緒ですので、細かい部分はそれぞれの窓口でご確認ください。

二つの創業融資

代表的なものが「日本政策金融公庫」と「東京都中小企業制度融資」です。個人や中小企業に対する創業時の資金調達を行うといった基本的な部分は一緒です。求められる条件等で一部違う所もありますので、このあとで見ていきます。

日本政策金融公庫

よく「公庫」や「公金」と言ったりしますが、名前は聞いたことがあるのではないのでしょうか。株式会社(特殊会社)なのですが、政府が出資している政府系金融機関です。

いろいろな貸付業務を行っているのですが、その中の「新創業融資制度」というのが、今回お話しする事業です。

日本政策金融公庫は、沖縄県を除く46都道府県がエリアとなっています。

東京都中小企業制度融資

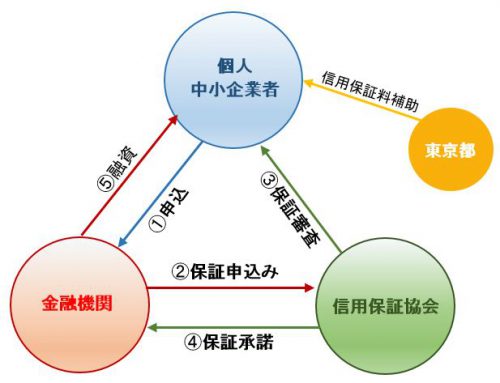

こちらは東京都、東京信用保証協会、金融機関の三者が協調して個人や中小企業の事業の資金調達支援をするものです。

実際に融資をしてくれるのは金融機関で、信用保証協会が保証をしてくれるという制度です。融資制度の中で今回説明するのが「創業融資」というメニューです。

制度融資は全国の各自治体で同様のものがありますので、それぞれの窓口をご確認ください。

手続きの流れ

日本政策金融公庫の手続きの流れは次の通りである。

| 相談・ 申込み |

必要書類を持って日本政策金融公庫の窓口に申し込みに行きます。 通常、個人の場合は創業予定地の近く、法人の場合は本店所在地の近くの支店が窓口となります。 ※WEBサイトでも申込みはできます。申込みの前に相談もできます。心配でしたら利用する方が良いと思います。 |

| ⇓ | |

| 面談 | 事前に電話で打ち合わせた日時に指定場所で、面談を行います。 当日、持参する必要書類等は前もって案内が有るので、忘れずに持って行きます。 |

| ⇓ | |

| 現地調査 | 面談後に事業所の現地調査があります。 (面談までで、融資に至らない場合は、現地調査前に連絡があります。) 内容的には、提出された書類に偽りがないか、準備はどの程度進んでいるか等です。 |

| ⇓ | |

| 融資決定 | 融資が決まると連絡があります。借用証書など契約に必要な書類が送られてきますので、記入のうえ手続きを行います。 |

| ⇓ | |

| 口座送金 | 手続きが終わると、指定した口座に入金がされます。 |

東京都中小企業制度融資の場合は次の通りです。

| 相談・ 申込み |

①必要書類を持って指定の金融機関(銀行・信用金庫)に融資の申し込みをします。 窓口となる金融機関は東京信用保証協会に確認するか、保証協会のWEBサイトで案内がダウンロードできますのでご確認ください。②信用保証協会に対する保証の申込みも、同時に金融機関で行います。わからないことは、相談することができますので利用しましょう。 |

| ⇓ | |

| 面談 | ③事前に電話で打ち合わせた日時に指定場所で、信用保証協会の担当者と面談を行います。 当日、持参する必要書類等は前もって案内が有るので、忘れずに持って行きます。 |

| ⇓ | |

| 現地調査 | 面談後に事業所の現地調査があります。 (面談までで、融資に至らない場合は、現地調査前に連絡があります。) 内容的には、提出された書類に偽りがないか、準備はどの程度進んでいるか等です。 |

| ⇓ | |

| 融資決定 | ④融資が決まると連絡があります。 借用証書など契約に必要な書類が送られてきますので、記入のうえ金融機関(銀行・信用金庫等)と手続きを行います。 |

| ⇓ | |

| 口座送金 | ⑤手続きが終わると、指定した口座に入金がされます。 |

制度保証の場合は関係する機関が増えるので、若干手続きが増えます。そしてその分だけ申し込みから融資実行までの期間が長くなります。

こちらには書いてありませんが、申込み窓口が自治体の場合はさらに長くなりますので(2ヵ月程度)ご注意ください。

創業融資の比較

| 日本政策金融公庫 | 信用保証協会(東京都の場合) | |

| 利用できる期間 | 新たに事業を始める方

事業開始後税務申告を2期分終えていない方 |

事業を営んでない個人が、1ヵ月以内に個人で創業する方

事業を営んでない個人が、2ヵ月以内に新たに会社を設立して創業する方 創業してから5年未満である中小企業者、組合 ※いずれも事業所が東京都内である必要があります。 |

| 自己資金 | 創業時において創業資金総額の10分の1以上 | なし |

| ※実際はどちらも融資額の1/3~半分程度あるほうが融資の確立が高まります。 | ||

| 資金用途 | 事業開始時又は開始後に必要となる事業資金 | 運転資金・設備資金 |

| 融資限度額 | 3000万円(うち運転資金1500万円) | 3500万円(自己資金なしの場合は自己資金+2000万円) |

| 返済期間 | 運転資金7年以内:設備資金20年以内 | 運転資金7年以内:設備資金10年以内 |

| ※据置期間を含みます。 | ||

| 返済据置期間 | 2年以内 | 1年以内 |

| 利率 | 年率2%前後 条件により変わる | 年率2%前後 条件により変わる |

| 保証人 | 原則不要 法人は希望により代表者が連帯保証人になれる。 |

個人は原則不要 法人は代表者以外の連帯保証人は原則不要 ※条件により代表者の連帯保証も不要の場合もある |

| 担保 | 原則不要 | 原則不要 |

| 融資までの期間 | 申込みから1ヵ月程度 | 申込みから1ヵ月半~2ヵ月程度 |

| 許認可 | 許認可等が必要な業種にあっては、当該許認可等を受けている(または受ける)こと。 | 許認可等が必要な業種にあっては、当該許認可等を受けている(または受ける)こと。 |

| 信用保証料 | なし | 年率0.3~2%未満の間で条件によって金額が変わる。 創業融資の場合は信用保証料の補助1/2がある。 最初に一括で払う。 |

条件にもよりますが、制度融資は信用保証料が掛ったり融資までの時間が長かったりと、公庫の方が条件面ではよさそうに見えます。

ですが、公庫は要件が整っていないと、融資が下りるのが全体の3割程度という話しもあります。

どちらかというと、制度融資の方が通りやすい印象がありますので、時間がゆるせば制度融資を検討しても良いではないでしょうか。

融資審査に重要なポイント

融資の審査で重要視されるポイントがあります。これを押さえていないと基本的に融資が通るのは難しくなりますので注意して下さい。

- 事業に対する情熱が有るか

- 計画的に準備をしているか

- 信頼できる人柄であるか

- 事業を遂行する能力があるか

以上のような人物がお金を貸してもいいと思わせる内容です。それを確認する為に次のものが求められます。

- 自己資金

- 勤務経験

- 支払関係

- 創業計画書

自己資金で計画性を見る

自己資金の要件が、公庫の方は借りる金額の1/10~、制度融資は自己資金なしでもOKと条件が緩和されています。

ただし実際はある程度用意していないと融資が下りるのが難しくなります。

基本的には借りる金額の1/3~半分ぐらいは準備しておくと良いでしょう。900万円なら300万~450万円くらいが目安となります。

100%無理ということはないですが、自己資金が準備できないそれなりの理由が必要になります。

面談の際には創業資金を貯めている預金通帳がいります。いかにコツコツと計画性を持って準備してきたかが見られますので、しっかりと記帳をしておいて下さい。

自己資金が必要だからといって、急に誰かから借金をして口座に預金をしても、それは評価されませんのでご注意下さい。

実務遂行能力は勤務経験で見る

創業後に営業を開始するときに業務内容についてのスキルがないと、成功する可能性に疑問符がついてしまいます。

実際は営業しながら学ぶことも多いですが、融資する側はリスクと見ます。

元々飲食店に勤めていて独立される方は調理などの技術は問題ないと思いますが、マネジメント等を経験しているとなお良いでしょう。

別の業種から脱サラしていきなり飲食業の個人店で独立しようという場合、他に飲食店営業に詳しい方と一緒に行うとかでなければ、基本的にはなかなか融資まで至るのは難しいです。

公庫では申し込みの要件では「新しく始める事業と同じ業種の職場に6年以上勤めている」と文言がありますが、6年という数字はあくまでも目安でそれを下回ったら融資が受けられないという訳ではないです。

ただ業務経験が2~3年程度であったら具体的にそこで何を身に着けて、足りない部分は○○で補うことができると言えることが必要です。

例えば、フランチャイズで始める、飲食店○○の開業のスクールで学んだ等々、公庫の担当の方が納得いく内容の準備をしていれば、評価される確率が上がります。

支払関係で信頼性を見る

無担保で保証人がない相手にお金を貸すわけですから、信頼できる人間であることが大前提となります。

そこで過去の借金で支払いの滞りがないか? 税金で未払いがないか? 公共料金が支払期日までに支払われているか? などが確認されます。

年金や健康保険はチェックされません。

税金で未払いが有る方は申込みの前にすべて支払ってから申し込みをして下さい。スマホの分割払いも滞納すると履歴が残りますので注意が必要です。

過去に税金の支払いが多少遅れたことがあっても、その後すぐに支払いを済まして差し押さえ等がされていなければ大丈夫ですので、今後は遅れないようにしましょう。

事業内容は創業計画書で熱く語る

創業融資は事業の結果が無い状態で判断してもらうことになります。

そこで重要になってくるのが、事業への情熱と継続する信念を経営者が持っていることを、いかに担当者に伝えるかということです。

面談時に熱く語るだけでは、担当者も判断が出来ません。

どういうことがやりたくて、その為にこうゆう準備をしてきた。誰に対して何をどれぐらい売ってこれくらい利益が出る。

なぜそれが言えるのかは○○だからで、それには経費が△△掛かるが自己資金がこれくらいなので、いくらいくら足りない。だから○○万円貸してほしい。

と、筋がしっかりしていることを目で見える形にすることが必要です。

創業計画書は公庫も制度融資もフォーマットが多少違いますが、書く事はほぼ一緒です。

内容的には、

- 創業の動機

- 過去の事業経験

- 取扱商品・サービス

- セールスポイント

- 競業状況

- 販売先・仕入先

- 必要な資金と調達方法

- 損益計画

こちらの内容が、ほぼ共通しています。

それぞれの用紙にこれらを記入していくわけですが、ここに記載する内容は、事業を行うためには明確になっていなければならない項目です。

融資を受けない方も創業計画書をつくるのが初めてでしたら、まとめやすくなっていますので、この用紙を利用して頭の中のものを目に見える形にしてみると良いと思います。

以上、創業融資の申請の流れでした。

「無担保、保証人なしで利息が安い」と創業時には、ぜひ利用したい制度ですので検討してみて下さい。

大事なことは情熱と信念と人柄をいかに伝えるかです。

お困りのことがございましたらお気軽にご連絡下さい。